E.1 - Extinção da Aplicação do Regime

E.1.1) Legislação: IN RFB nº 1.415, de 2013, art. 15, caput; IN RFB nº 1.781, de 2017, art. 2º, inciso III; art. 16; art. 27.

Assunto: Modalidade de extinção da aplicação do Repetro para o Repetro-Sped (importação definitiva com suspensão de tributos).

< incluído em 07/06/2019 >

< Numeração anterior a 12.05.2021: 5.1 >

Pergunta: Qual a modalidade de extinção da aplicação do regime na migração do Repetro para o Repetro-Sped, na modalidade de importação definitiva com suspensão de tributos? Despacho para consumo ou transferência para outro regime?

Resposta: São cinco as modalidades previstas no art. 27 da IN RFB nº 1.781, de 2017:

I - reexportação;

II - entrega à Fazenda;

III - destruição dos bens;

IV - transferência para outro regime aduaneiro especial; ou

V - despacho para consumo.

Aparentemente, dessas cinco modalidades, a dúvida poderia recair apenas entre o “despacho para consumo” (inciso V) ou a “transferência para outro regime” (inciso IV). Contudo, não se aplica a modalidade do inciso IV (“transferência para outro regime aduaneiro especial”), porque, como o próprio nome indica, a transferência é para outro regime aduaneiro especial, e não para um regime tributário especial, como é o caso do Repetro-Sped na modalidade de importação definitiva com suspensão de tributos. Ademais, o tipo de declaração de importação em regimes tributários especiais é o “despacho para consumo” (IN RFB nº 1.781, de 2017, art. 16).

E.1.2) Legislação: IN RFB nº 1.781, de 2017, art. 2º; art. 27.

Assunto: Mudança de “modalidade temporária” para “modalidade definitiva com suspensão de tributos” no Repetro-Sped.

< incluído em 07/06/2019 >

< Numeração anterior a 12.05.2021: 5.2 >

Pergunta: Qual a modalidade de extinção da aplicação do regime no caso de mudança de “modalidade temporária” para “modalidade definitiva com suspensão de tributos” no Repetro-Sped?

Resposta: São cinco as modalidades previstas no art. 27 da IN RFB nº 1.781, de 2017:

I - reexportação;

II - entrega à Fazenda;

III - destruição dos bens;

IV - transferência para outro regime aduaneiro especial; ou

V - despacho para consumo.

Aparentemente, dessas cinco modalidades, a dúvida poderia recair apenas entre o “despacho para consumo” (inciso V) ou a “transferência para outro regime” (inciso IV). Contudo, não se aplica a modalidade do inciso IV (“transferência para outro regime aduaneiro especial”), porque a transferência é para outro regime aduaneiro especial, e não para um regime tributário especial, como é o caso do Repetro-Sped na modalidade de importação definitiva com suspensão de tributos. Ademais, o tipo de declaração de importação em regimes tributários especiais é o “despacho para consumo” (IN RFB nº 1.781, de 2017, art. 16).

E.1.3) Legislação: IN RFB nº 1.781, de 2017, art. 2º, incisos III a V; art. 27; art. 27-A.

Assunto: Mudança de “modalidade definitiva com suspensão de tributos” para “modalidade temporária” no Repetro-Sped.

< incluído em 07/06/2019 >

< Numeração anterior a 12.05.2021: 5.3 >

Pergunta: É permitida a mudança de “modalidade definitiva com suspensão de tributos” para “modalidade temporária” no Repetro-Sped?

Resposta: Não. A extinção da aplicação do regime na modalidade de importação definitiva com suspensão total do pagamento de tributos é automática após o decurso do prazo de 5 (cinco) anos, não se admitindo a extinção em nenhuma das modalidades previstas no art. 27 (IN RFB nº 1.781, de 2017, art. 27-A, § 1º).

Ademais, após o início da destinação dos bens nas atividades previstas no caput do art. 5º da Lei nº 13.586, de 2017, eles devem permanecer destinados pelo prazo de 5 (cinco) anos, até que ocorram as conversões previstas nos §§ 4º e 5º do art. 5º da Lei nº 13.586, de 2017 (Decreto nº 6.759, de 2009, art. 134, caput), salvo quando os bens deixarem de ser utilizados nas finalidades que motivaram a concessão em virtude de terem sido danificados por incêndio ou por qualquer outro sinistro (Decreto nº 6.759, de 2009, art. 134, parágrafo único; IN RFB nº 1.781, de 2017, art. 27-B).

E.1.4) Legislação: IN RFB nº 1.781, de 2017, art. 2º; art. 27.

Assunto: Mudança de “modalidade temporária” para “modalidade definitiva com suspensão de tributos” no Repetro-Sped.

< incluído em 17/07/2019 >

< Numeração anterior a 12.05.2021: 5.4 >

Pergunta: Na resposta do item 5.2 acima, é informado que a modalidade extintiva a ser aplicada no caso de mudança de “modalidade temporária” para “modalidade definitiva com suspensão de tributos” no Repetro-Sped é o despacho para consumo. Nesse caso, por se tratar de despacho para consumo, haveria incidência de tributos?

Resposta: Não, porque não se pode generalizar que todo despacho para consumo pressupõe incidência de tributos. Não se pode confundir o gênero “despacho para consumo” com suas diversas espécies.

Em regra, o despacho aduaneiro de importação de um regime aduaneiro especial é o despacho para admissão, enquanto o despacho aduaneiro de importação de um regime tributário especial é o despacho para consumo (IN SRF nº 680, de 2006, art. 1º).

Deste modo, no caso das duas modalidades temporárias de importação previstas nos incisos IV e V do art. 2º da IN RFB nº 1.781, de 2017, aplica-se o despacho para admissão e, no caso da modalidade definitiva de importação prevista no inciso III do art. 2º, aplica-se o despacho para consumo.

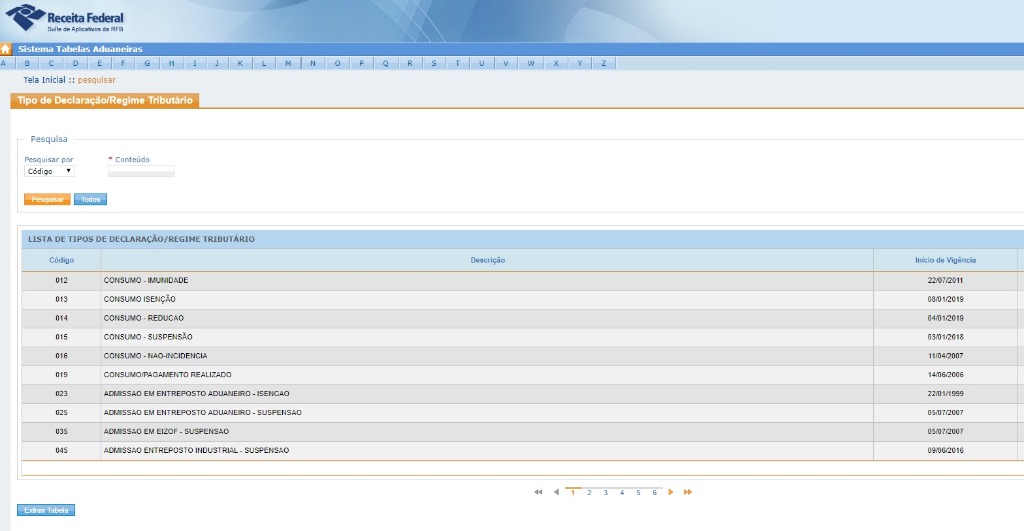

Assim, a incidência de tributos dependerá do tipo de despacho para consumo. Na tabela do Siscomex, em “Tipo de Declaração/Regime Tributário”, encontram-se dezenas de tipos de despacho para consumo, e a maioria não pressupõe qualquer recolhimento de tributos, como é o caso de “012 – Consumo Imunidade”, “013 – Consumo Isenção”, “016 – Consumo Não-Incidência”, entre outros.

Vide abaixo um extrato de parte da tabela do Siscomex:

Ademais, o despacho para consumo do Repetro-Sped na modalidade definitiva com suspensão de tributos está previsto no caput do art. 16 da IN RFB nº 1.781, de 2017, sem que isso implique qualquer exigência de recolhimento de tributos.

Por fim, vale destacar que a suspensão do pagamento dos tributos federais para esta modalidade está expressa no art. 5º da Lei nº 13.586, de 2017. Portanto, não há que se falar em exigibilidade do crédito tributário no caso do despacho para consumo aplicável na mudança da “modalidade temporária” para a “modalidade definitiva com suspensão de tributos” no Repetro-Sped.

E.1.5) Legislação: Lei nº 13.586, de 2017, art. 5º; Decreto nº 6.759, de 2009, art. 458, inciso IV; IN RFB nº 1.781, de 2017, art. 27-A.

Assunto: Exportação como modalidade de extinção da aplicação do Repetro-Sped na modalidade definitiva.

< incluído em 04/10/2019 >

< Numeração anterior a 12.05.2021: 5.5 >

Pergunta: Uma pessoa jurídica habilitada no Repetro-Sped pode extinguir a aplicação do regime, na modalidade definitiva, por meio de exportação? É vedada a exportação de um bem admitido definitivamente?

Resposta: No Repetro-Sped, nas duas modalidades temporárias, o bem pode retornar ao exterior mediante a extinção da aplicação do regime por reexportação:

Art. 27. A aplicação do regime de admissão temporária para utilização econômica em Repetro-Sped, com ou sem dispensa do pagamento dos tributos federais proporcionalmente ao tempo de permanência dos bens no território aduaneiro, extingue-se com a adoção de uma das seguintes providências, pelo beneficiário, que deverá ser requerida dentro do prazo fixado para a permanência do bem no País:

I - reexportação, inclusive nos casos de que tratam os incisos I e II do caput do art. 2º; (...)

Porém, no caso do Repetro-Sped, na modalidade definitiva, não se aplicam as modalidades de extinção da aplicação do regime previstas no art. 27 da IN RFB nº 1.781, de 2017:

Art. 27-A. A extinção da aplicação do regime na modalidade de importação definitiva com suspensão total do pagamento de tributos é automática após o decurso do prazo de 5 (cinco) anos, contado da data do registro da DI a que se refere o art. 16.

§ 1º As modalidades de extinção da aplicação do regime elencadas no art. 27 e os procedimentos aduaneiros previstos nos arts. 28 a 31 não se aplicam ao regime tributário especial a que se refere o caput. (…) (grifos nossos)

Além disso, em uma modalidade temporária do Repetro-Sped, não há previsão para extinção da aplicação do regime por meio de exportação, uma vez que o bem não foi nacionalizado nessa hipótese, sendo possível exportar apenas bem nacional ou previamente nacionalizado.

Vale ressaltar que a exportação não foi incluída como modalidade extintiva no Repetro-Sped na modalidade definitiva porque, para a concessão do benefício, a Lei nº 13.586, de 2017, exige que os bens permaneçam no País, destinados às atividades de pesquisa e produção de petróleo, durante o prazo legal de 5 (cinco) anos:

Art. 5º Fica instituído o regime especial de importação com suspensão do pagamento dos tributos federais de bens cuja permanência no País seja definitiva e que sejam destinados às atividades de exploração, de desenvolvimento e de produção de petróleo, de gás natural e de outros hidrocarbonetos fluidos, previstas nas Leis nºs 9.478, de 6 de agosto de 1997, 12.276, de 30 de junho de 2010, e 12.351, de 22 de dezembro de 2010.

(...)

§ 6º O beneficiário que realizar importação com suspensão do pagamento dos tributos a que se refere o § 1º deste artigo e não destinar o bem na forma do caput deste artigo no prazo de 3 (três) anos, contado da data de registro da declaração de importação, fica obrigado a recolher os tributos não pagos em decorrência da suspensão usufruída, acrescidos de juros e multa de mora, nos termos da legislação específica, calculados a partir da data de ocorrência dos respectivos fatos geradores.

A RFB não pode vedar a exportação do bem. Por conseguinte, o beneficiário pode exportar os bens admitidos no regime tributário especial, mas, nesse caso, deverá recolher os tributos não pagos em decorrência da suspensão tributária, acrescidos de juros e multa de mora, conforme dispõe o art. 5º da Lei nº 13.586, de 2017.

Outro ponto que merece destaque é a fragilização do controle aduaneiro, pois o Repetro-Sped na modalidade definitiva possui vantagens sobre a modalidade temporária:

a) Os bens admitidos na modalidade definitiva não precisam observar a linha de corte de USD 25 mil (IN RFB nº 1.781, de 2017, art. 3º, § 1º, inciso I);

b) Os bens admitidos na modalidade temporária não fazem jus ao Anexo I do Repetro-Sped (IN RFB nº 1.781, de 2017, art. 3º, inciso II).

Desse modo, se o bem pudesse entrar pela modalidade definitiva e retornar ao exterior mediante exportação, a natureza definitiva estaria descaracterizada (em sentido contrário ao objetivo da lei), permitindo burla ao Anexo I e à linha de corte de USD 25 mil, pois o interessado poderia entrar e sair diversas vezes do País.

E.1.6) Legislação: IN RFB nº 1.781, de 2017, art. 2º, inciso III; art. 27; art. 27-A.

Assunto: Extinção da aplicação do regime no caso de importação para permanência definitiva.

< revisado em 04/06/2019 >

< revisado em 15/04/2021 >

< Numeração anterior a 12.05.2021: 1.2.3 >

Pergunta: É possível a extinção da aplicação do regime no caso de bens importados definitivamente com suspensão do pagamento dos tributos na forma prevista no art. 27 da IN RFB nº 1.781, de 2017? Caso positivo, como se daria essa extinção?

Resposta: Não. A extinção da aplicação do regime tributário especial de bens importados definitivamente com suspensão do pagamento dos tributos difere da extinção da aplicação do regime aduaneiro especial de admissão temporária para utilização econômica (IN RFB nº 1.781, de 2017, art. 27-A, § 1º).

No caso da modalidade de importação definitiva com suspensão total do pagamento de tributos, a extinção é automática após o decurso do prazo de 5 (cinco) anos, contado da data do registro da DI (IN RFB nº 1.781, de 2017, art. 27-A, caput).

E.1.7) Legislação: Decreto nº 6.759/2009, art. 461; IN RFB nº 1.781/2017, art. 27; IN RFB nº 1.600/2015, art. 44, § 1º.

Assunto: Extinção parcelada do Repetro-Temporário em modalidades diversas da reexportação.

< incluído em 27/01/2026 >

Pergunta: No âmbito do Repetro-Sped, na modalidade Repetro-Temporário, além da hipótese de reexportação, é admissível a extinção da aplicação do regime de forma parcelada nas demais modalidades de extinção?

Resposta: Sim. O Repetro-Temporário aplica-se sob disciplina própria e, no que couber, por força do art. 461 do Regulamento Aduaneiro, aplicam-se subsidiariamente as normas do regime de admissão temporária.

A IN RFB nº 1.600, de 2015, que rege a admissão temporária, prevê que a adoção das providências para extinção do regime (reexportação, entrega à RFB, destruição sob controle aduaneiro, transferência para outro regime aduaneiro especial ou despacho para consumo) poderá ser efetuada de forma parcelada (art. 44, § 1º).

Assim, no Repetro-Temporário, é admissível a extinção parcelada também nas demais modalidades, além da reexportação, observados os procedimentos e controles aplicáveis a cada providência de extinção.

E.1.8) Legislação: Lei nº 13.586, de 2017, art. 5º, §§ 4º e 5º; art. 6º, § 9º; IN RFB nº 1.781, de 2017, arts. 18 e 27-A.

Assunto: Destinação e alienação de bens após a extinção automática do Repetro-Permanente ou do Repetro-Nacional pelo decurso do prazo de 5 anos.

< incluído em 27/01/2026 >

Pergunta:

Após transcorrido o prazo de 5 (cinco) anos do bem admitido no Repetro-Permanente (Lei nº 13.586/2017, art. 5º, §§ 4º e 5º) ou no Repetro-Nacional (Lei nº 13.586/2017, art. 6º, § 9º), pergunta-se:

a) O bem, cujo regime se extinguiu automaticamente, pode ser revendido para terceiros não habilitados ao Repetro-Sped? Nessa hipótese, há recolhimento de algum tributo relativo aos tributos que estavam suspensos e se converteram em isenção/alíquota zero?

b) O bem, cujo regime se extinguiu automaticamente, pode continuar sendo utilizado nas atividades de pesquisa e produção?

c) O bem principal, cujo regime se extinguiu automaticamente, pode ser utilizado como base de aplicação para fins de destinação e controle de bens acessórios admitidos em outras modalidades do Repetro-Sped?

d) O bem acessório, cujo regime se extinguiu automaticamente, pode ser vinculado a bem principal admitido em outras modalidades do Repetro-Sped?

Resposta:

1. Premissa. Decorrido o prazo de 5 (cinco) anos, opera-se a conversão da suspensão em isenção (Imposto de Importação e IPI) e em alíquota zero (PIS/Pasep-Importação e Cofins-Importação), com extinção automática do Repetro-Permanente e do Repetro-Nacional, nos termos da legislação aplicável. A partir dessa extinção, não há providências adicionais relativas ao regime a serem adotadas pelo beneficiário, permanecendo aplicáveis as obrigações tributárias e as demais obrigações fiscais, contábeis e contratuais, bem como as obrigações regulatórias gerais pertinentes às operações no País.

a) Revenda a não habilitados e tributos suspensos. Sim. Após a extinção automática do regime pelo decurso do prazo, o bem pode ser revendido a terceiros não habilitados ao Repetro-Sped, sem exigência de recolhimento dos tributos que estavam suspensos e que se converteram em isenção/alíquota zero.

Isso não afasta a incidência de tributos incidentes no País eventualmente devidos pela operação de alienação e pelos resultados dela decorrentes, conforme o caso, tais como tributação sobre ganho de capital/resultado na alienação, tributos incidentes sobre receita em eventual prestação de serviços associada ao bem, bem como obrigações acessórias correlatas (documentação fiscal, escrituração e controles).

b) Continuidade de uso na atividade. Sim. Não há impedimento para que o bem continue sendo utilizado nas atividades de pesquisa e produção. A diferença é que, extinto o regime, não subsiste condição resolutória vinculada ao regime e à suspensão dos tributos, pois o regime já foi automaticamente extinto e a conversão em isenção/alíquota zero já se consolidou pelo decurso do prazo legal.

Sem prejuízo disso, permanece possível a realização de fiscalização tributária e aduaneira, antes de consumados os prazos decadencial e prescricional aplicáveis, relativa ao período em que o bem esteve sob a vigência do regime e ao cumprimento das condições e controles então exigidos (IN RFB nº 1.781/2017, art. 18, parágrafo único).

c) Bens acessórios admitidos em outras modalidades tendo como base de aplicação bem principal com regime extinto. Sim. O fato de o bem principal ter tido seu regime extinto não impede, por si só, que bens acessórios admitidos em outras modalidades do Repetro-Sped sejam destinados às atividades e mantidos sob controle, tendo esse bem principal como base de aplicação, desde que observados os requisitos da modalidade de admissão do bem acessório, inclusive quanto à destinação e aos controles exigidos.

d) Bem acessório com regime extinto vinculado a bem principal em outra modalidade. Sim. O fato de o bem acessório ter tido seu regime extinto não impede, por si só, que ele seja utilizado em conjunto com bem principal admitido em outras modalidades do Repetro-Sped, desde que observados os requisitos e controles aplicáveis ao bem principal sob regime.

LEGISLAÇÃO